2020年9月16日,香港交易所披露了宝尊电商有限公司Baozun Inc.(以下简称“宝尊电商”)通过聆讯后的招股书。

宝尊电商(BZUN),同步也在美国证监会(SEC)递交招股书。根据其文件显示:宝尊电商是次在香港IPO,拟发售4,000万股普通股,最高定价为每股103.90港元,预期最多募资可达41.56亿港元。香港的股票代码为09991,预期将于9月29日在港交所挂牌上市。

https://www1.hkexnews.hk/app/sehk/2020/102621/documents/sehk20091600966_c.pdf

https://www.sec.gov/Archives/edgar/data/1625414/000110465920105475/a20-30260_2ex99d1.htm

宝尊电商(BZUN),来自上海,于2015年5月21日在纳斯达克挂牌。9月16日其收报36.48美元,目前总市值为23.02亿美元。

宝尊电商,是中国品牌电商服务行业的领导者和先行者。根据艾瑞咨询的资料,按2019年GMV来算,其占市场份额的7.9\%。

品牌电商服务,作为第三方服务行业,主要为品牌提供IT解决方案、网店运营、市场营销、客户服务、及仓储配送等电商服务。

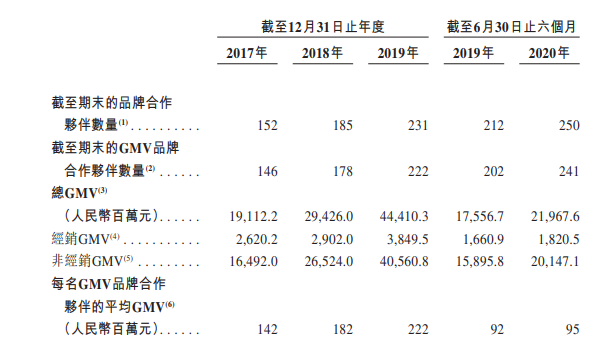

截至2020年6月30日,宝尊电商的品牌合作伙伴组合共250个,其中包括根据BrandZ全球品牌价值100强的排名,非公共服务界别按2019年品牌价值计的50个全球最具价值品牌中的15个。宝尊电商为飞利浦、耐克和微软等各个行业中的全球领导者提供服务。

根据不同的品牌合作伙伴,宝尊电商主要有三种业务模式:1)经销模式,2)服务费模式,3)寄售模式。经销模式,宝尊电商从品牌合作伙伴及/或其授权经销商采购产品,然后销售给消费者;服务费模式、寄售模式,主要通过向品牌合作伙伴、及其他客户收取费用。

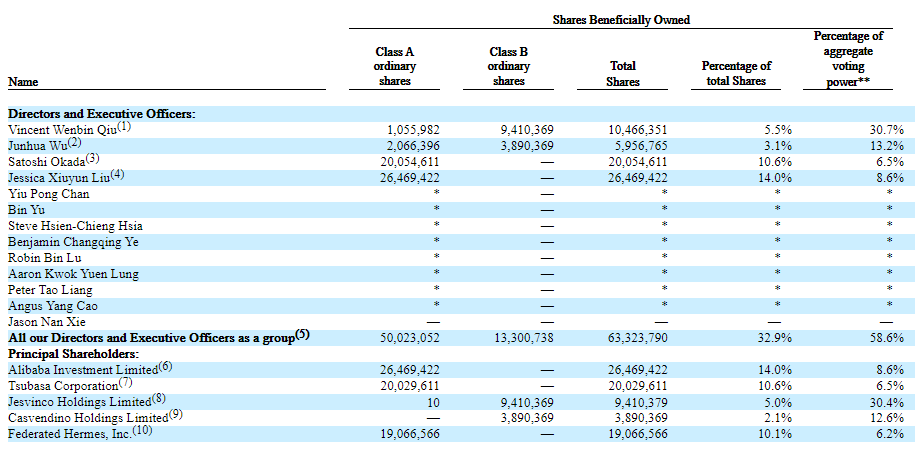

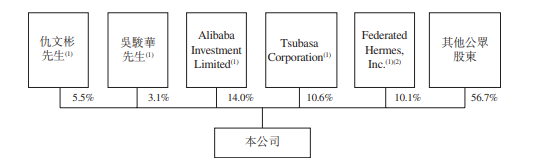

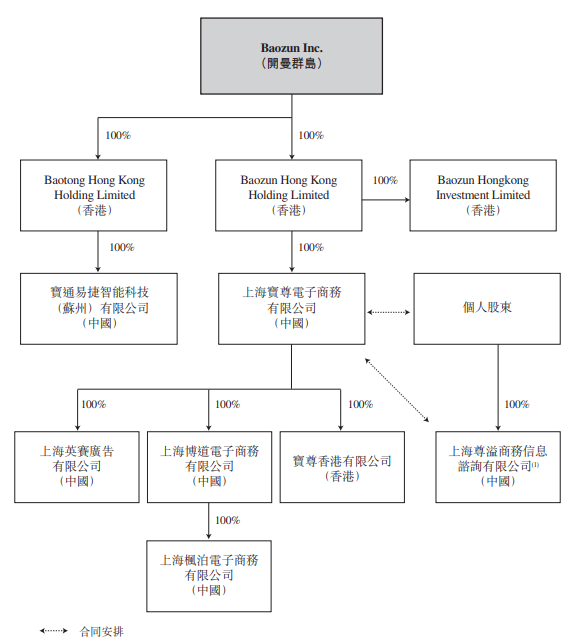

招股书显示,宝尊电商在上市前的股东架构中,仇文斌持股5.5\%、拥有30.7\%的投票权;吴骏华持股3.1\%、拥有13.2\%的投票权。

阿里巴巴持股14.0\%、拥有8.6\%的投票权;Tsubasa Corporation持股10.6\%,拥有6.5\%的投票权;Federated Hermes, Inc.持股10.1\%,拥有,6.2\%的投票权。

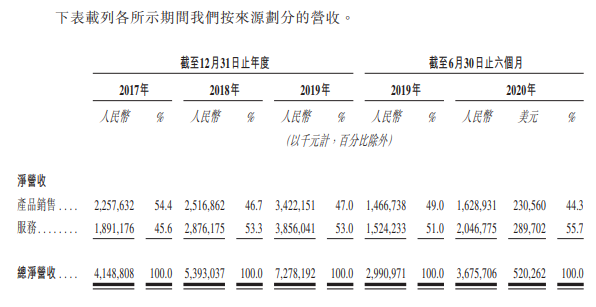

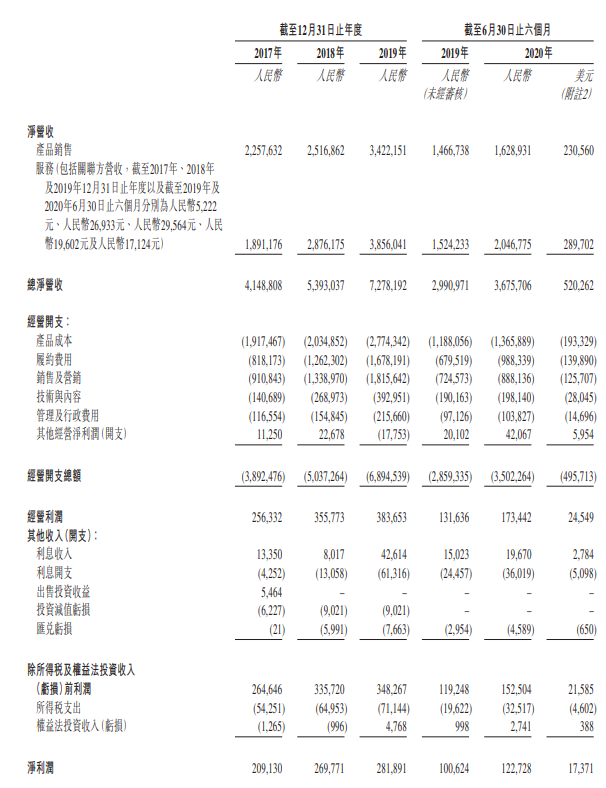

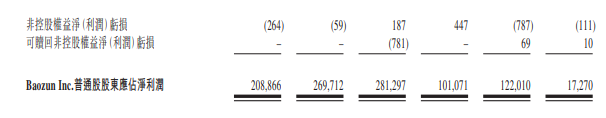

财务数据显示,在过去的2017年、2018年、2019年三个财政年度和2020年上半年,宝尊电商的收入分别为 41.49亿、53.93亿、72.78亿和36.76亿元人民币,相应的净利润分别为 2.09亿、2.70亿、2.81亿和1.22亿元人民币。

宝尊电商是次IPO的的中介团队主要有:花旗、招银国际、瑞信 为其联合保荐人;德勤 为其审计师;汉坤、盛信 为其公司中国律师、公司香港律师,方达、富而德 分别为其券商中国律师、券商香港律师;艾瑞咨询 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港 IPO上市资讯:www.ryanbencapital.com

香港IPO新股(9.16更新) : 10家即将上市,包括中通、华住、明源云、乐享等

香港IPO市场(2020年前八个月):上市91家,募资1,477亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年9月-2020年8月)

Post Views:

911