2020年9月24日,健倍苗苗(保健)有限公司 JBM (HEALTHCARE) LIMITED (下称“健倍苗苗”) 向港交所递交招股书,拟在香港主板 IPO上市。

健倍苗苗招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102663/documents/sehk20092400035_c.pdf

主要业务

健倍苗苗,总部设于香港,作为一家领先品牌医疗保健公司,产品据点遍及大中华、东南亚、及其他选定国家。

健倍苗苗的产品组合,包括一系列广泛的品牌医疗保健品,分为两个产品类别,即消费者医疗保健品及品牌中药。消费者医疗保健品包括品牌药(主要以非处方药形式分销)及健康保健品。我们的品牌中药包括非处方品牌中药及浓缩中药颗粒产品。

根据弗若斯特沙利文报告,按2019年的收入来看,健倍苗苗是香港第四大经营非处方品牌药及非处方品牌中药的品牌运营商。

截至2020年3月31日止年度,公司经营20个主要品牌,包括11个第三方品牌及9个自主品牌,合共占总收入的94.3\%。

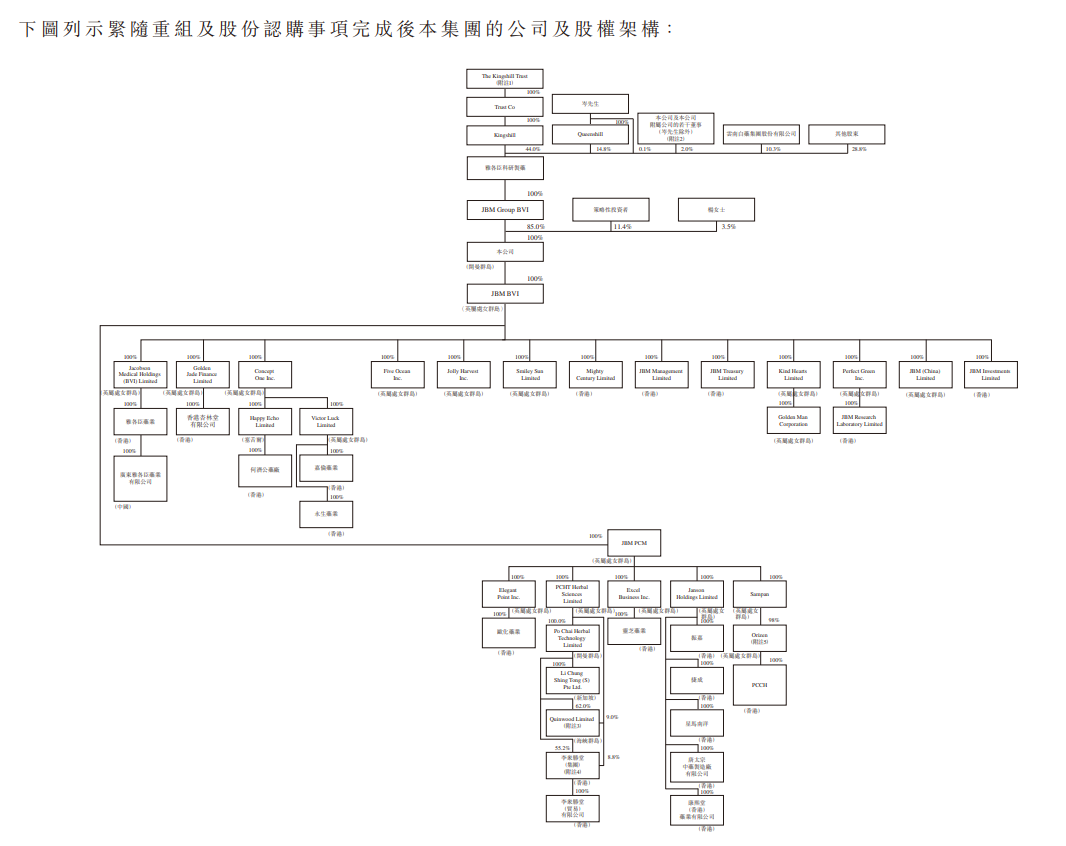

股东架构

招股书显示,健倍苗苗在上市前的股东架构中,控股股东为雅各布臣科研制药(02633.HK),持有85.04\%的股份。

公司业绩

招股书显示,在过去的2018年、2019年和2020年三个财政年度,健倍苗苗的营业收入分别为2.64亿、3.08亿和3.82亿港元,相应的净利润分别为 4,397.6万、5,905.6万和 4,376.0万港元。

中介团队

健倍苗苗是次IPO的的中介团队主要有:中国银河国际 为其独家保荐人;毕马威 为其审计师;通商、诺顿罗氏 分别为其公司中国律师、公司香港律师;中伦、威尔逊 分别为其券商中国律师、券商香港律师;弗若斯特沙利文 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

香港IPO市场(2020年前八个月):上市91家,募资1,477亿港元

香港 IPO中介机构排行榜 (过去24个月:2018年9月-2020年8月)