2020年9月28日,来自江苏常州的亚东集团控股有限公司 Yadong Group Holdings Limited(以下简称「亚东集团」)再次向港交所递交招股书,拟香港主板IPO上市。这是继其于2019年11月27日、2020年3月23日先后两次递表失效之后的再一次递表。

亚东集团招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102670/documents/sehk20092801568.pdf

主要业务

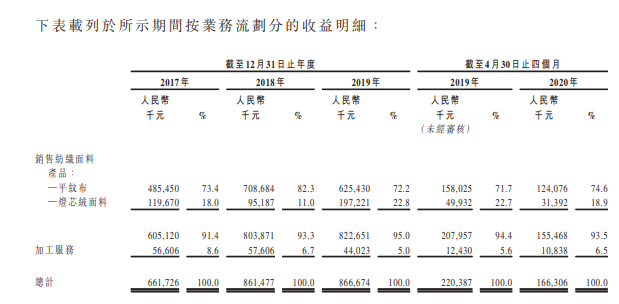

亚东集团,主要从事设计、加工及销售纺织面料产品。我们的纺织面料产品可分为平纹布和灯芯绒两大类,有各种各样的颜色、图案、纹理及功能,主要销售给服装制造商、贸易公司销售。

根据益普索报告,按2019年的营业收入来算,亚东集团在江苏省纺织染色及整理服务供货商中排名第三,占2019年中国市场价值约0.2\%及占江苏省市场价值约1.6\%。

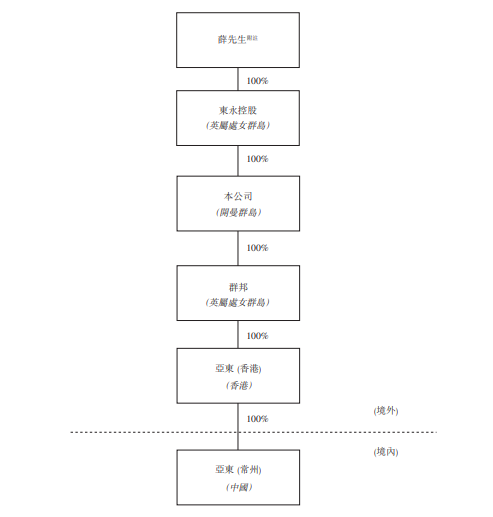

股东架构

招股书显示,在亚东集团在上市前的股东结构中,薛士东先生持有 100\%的股份。

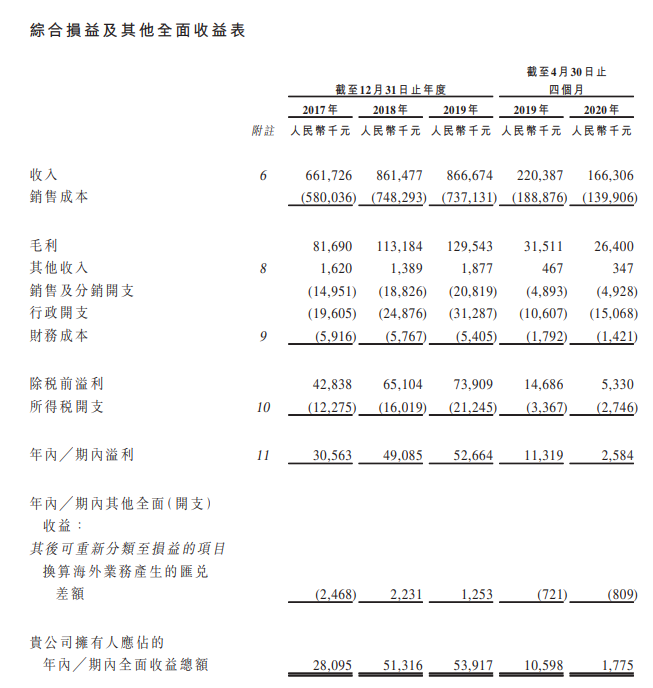

公司业绩

招股书显示,在过去的2017年、2018年、2019年三个财政年度和2020年前四个月,亚东集团的营业收入分别为 6.62 亿、8.61 亿、8.67 亿和1.66亿元人民币,相应的净利润分别为 2,809.5 万、5,131.6 万、5,391.7 万和177.5万人民币。

中介团队

亚东集团是次IPO的的中介团队主要有:富强金融 为其独家保荐人;信永中和为其审计师;江苏博事达、江苏泰和 为其公司中国律师;广东信达为其券商中国律师;方佳良、铭德 分别为其公司香港律师、券商香港律师;益普索为其行业顾问。