2020年9月28日,来自香港的路路通(环保)集团有限公司 Roadlinker (Green) Group Limited (以下简称「路路通」)向港交所递交招股书,拟香港主板 IPO上市。

路路通招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102672/documents/sehk20092801660_c.pdf

主要业务

根据弗若斯特沙利文报告,按2019年的收入计算,路路通在香港摊铺方案业中排名第一,市场占有率约为15.5\%。

招股书显示,路路通在上市前的股东架构中,控股股东是Cheuk King先生通过卓氏家族信托持有Pioneer Connection的100\%股权,从而持有路路通69.00\%的股权。

公司业绩

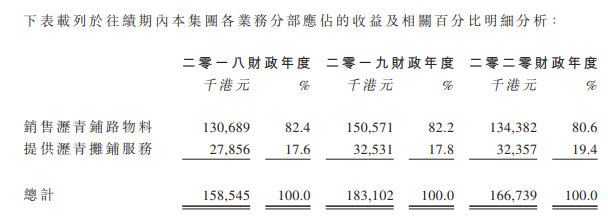

招股书显示,在过去的2017年、2018年和 2019年三个财政年度(财政年度截止日期为3月31日),路路通的营业收入分别为 1.59 亿、1.83 亿 和 1.67 亿港元,相应的净利润分别为 3,560.0 万、3,855.1 万、和 2,751.4 万港元。

中介团队

路路通是次IPO的中介团队主要有:方正证券 为其独家保荐人;普华永道 为其审计师;罗拔臣、许友迪 为其公司香港律师;弗若斯特沙利文 为其行业顾问。

更多香港IPO上市资讯:www.ryanbencapital.com