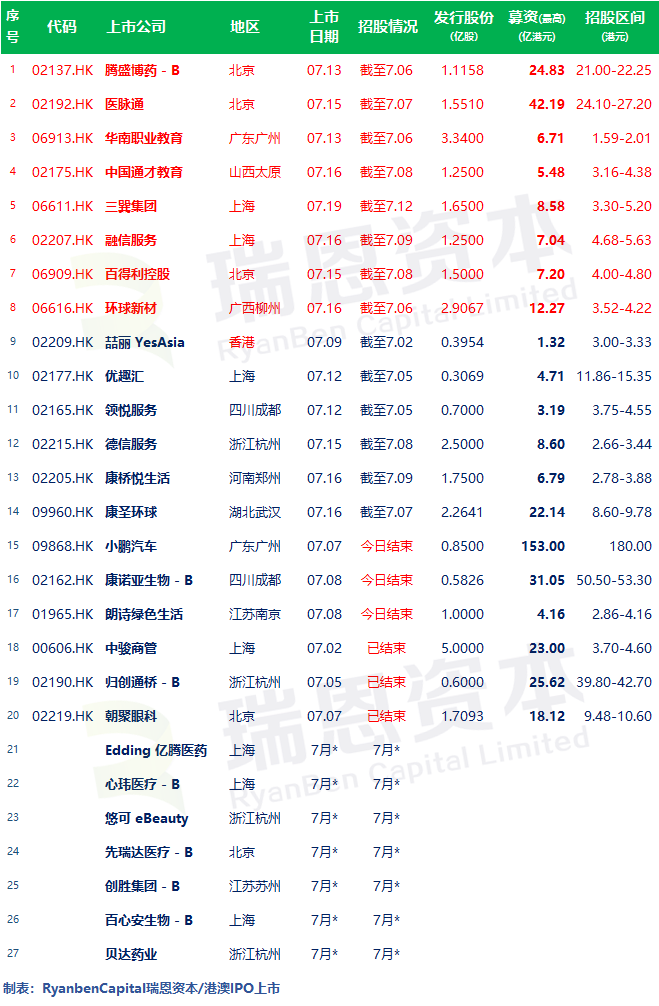

今日(6月30日),再有8家新股启动招股,腾盛博药-B(02137.HK)、医脉通(02192.HK)、华南职业教育(06913.HK)、中国通才教育(02175.HK)、三巽集团(06611.HK)、融信服务(02207.HK)、百得利(06909.HK)、环球新材(06616.HK)。加上之前还未结束招股的9家,目前共有17家正在招股中。

另外还有3家已结束招股,还有8家已通过聆讯但尚未启动招股。

香港IPO新股 (6月30日更新)

*预计将于7月

今启动招股的8家 (6月30日)

1.腾盛博药-B (02137.HK),预计7月13日上市

腾盛博药,是一家总部位于中国及美国,并专注于以传染性疾病为代表的公共卫生疾病的生物技术公司,是次IPO拟发售1.1158亿股,每股招股价介于21.00港元至22.25港元,募资最多24.83亿港元(不包括超额配售)。招股期截至7月6日,预期7月13日挂牌上市。

腾盛博药是次IPO引入11名基石投资者,合计认购1.52亿美元,包括Invesco Advisers、UBS、加皇环球资产管理、AIHC Master Fund、Springhill、Athos Capital、Boyu Capital 博裕资本、Sage Partners、Valliance Fund、云锋金融(00376.HK)旗下有鱼环球、Sequoia Capital 红杉资本。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000046_c.pdf

2.医脉通 (02192.HK),预计7月15日上市

医脉通,来自北京、中国最大的在线专业医师平台,是次IPO拟发售1.55096亿股,每股招股价介于24.10港元至27.20港元,募资最多42.19亿港元(不包括超额配售)。招股期截至7月7日,预期7月15日挂牌上市。

医脉通是次IPO引入7名基石投资者,合计认购2.20亿美元,包括FMR、富达国际、腾讯、新加坡GIC、MatthewsFunds、Springhill、OrbiMed Funds。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000188_c.pdf

3.华南职业教育 (06913.HK),预计7月13日上市

华南职业教育,来自广东广州,为大湾区最大及中国第五大的民办学历职业教育服务提供商,运营广东岭南职业技术学院、广东岭南现代技师学院两所学校。是次IPO拟发售3.34亿股,每股招股价介于1.59港元至2.01港元,募资最多6.71亿港元(不包括超额配售)。招股期截至7月6日,预期7月13日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000200_c.pdf

4.中国通才教育 (02175.HK),预计7月16日上市

中国通才教育,来自山西太原,为山西省领先的民办高等教育机构,在山西省太原市经营山西工商学院,是次IPO拟发售1.25亿股,每股招股价介于3.16港元至4.38港元,募资最多5.48亿港元(不包括超额配售)。招股期截至7月8日,预期7月16日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000078_c.pdf

5.三巽集团 (06611.HK),预计7月19日上市

三巽集团,是一家总部位于上海、植根安徽省、布局长三角地区的高速发展的专注于住宅物业的中国房地产开发商。截止2021年4月30日,集团拥有总土地储备430万平方米,是次IPO拟发售1.65亿股,每股招股价介于3.36港元至5.20港元,募资最多8.58亿港元(不包括超额配售)。招股期截至7月12日,预期7月19日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000038_c.pdf

6.融信服务 (02207.HK),预计7月16日上市

融信服务,来自上海,为融信中国 (03301.HK)主席欧宗洪旗下物业公司,位列2021年中国物业服务百强企业第19名,是次IPO拟发售1.25亿股,每股招股价介于4.68港元至5.63港元,募资最多7.04亿港元(不包括超额配售)。招股期截至7月9日,预期7月16日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000094_c.pdf

7.百得利控股 (06909.HK),预计7月15日上市

百得利控股,来自北京,主要提供全方位汽车相关产品及服务,在6个省市(包括北京、天津、山东、四川、浙江、广东)经营12家4S经销店,是次IPO拟发售1.50亿股,每股招股价介于4.00港元至4.80港元,募资最多7.20亿港元(不包括超额配售)。招股期截至7月8日,预期7月15日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000068_c.pdf

8.环球新材 (06616.HK),预计7月16日上市

环球新材,来自广西柳州、中国市场上最大的珠光颜料生产商,是次IPO拟发售2.90674亿股,每股招股价介于3.52港元至4.22港元,募资最多12.27亿港元(不包括超额配售)。招股期截至7月6日,预期7月16日挂牌上市。

环球新材是次IPO引入2名基石投资者,合计认购8,800万港元,包括上海汇瑾(透过上海汇瑾 3号基金)、中逸资本。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0630/2021063000060_c.pdf

1.小鹏汽车 (09868.HK),预计7月7日上市

小鹏汽车,来自广东广州、中国领先的智能电动汽车公司,是次IPO拟发售8,500万股,每股招股价最高180.00港元,募资最多153.00亿港元(不包括超额配售)。招股期截至6月30日,预期7月7日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0625/2021062500040_c.pdf

2.康诺亚生物 – B (02162.HK),预计7月8日上市

康诺亚生物,来自四川成都、专注于自主发现及开发创新生物疗法的生物科技公司,是次IPO拟发售5,826.45万股,每股招股价介于50.50港元至53.30港元,募资最多31.05亿港元(不包括超额配售)。招股期截至6月30日,预期7月8日挂牌上市。

摩根士丹利、中金公司、华泰国际为其联席保荐人。康诺亚生物是次IPO引入15名基石投资者,合计认购1.90亿美元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0625/2021062500032_c.pdf

3.朗诗绿色生活 (01965.HK),预计7月8日上市

朗诗绿色生活,来自江苏南京、扎根长江三角洲并持续增长的物业管理服务公司,是次IPO拟发售1.00亿股,每股招股价介于2.86港元至4.16港元,募资最多4.16亿港元(不包括超额配售)。招股期截至6月30日,预期7月8日挂牌上市。

海通国际为其独家保荐人。朗诗绿色生活是次IPO引入1名基石投资者共认购1000万美元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0625/2021062500058_c.pdf

4.喆丽YesAsia (02209.HK),预计7月9日上市

喆丽YesAsia,来自香港的网上零售商,是次IPO拟发售3,954万股,每股招股价介于3.00港元至3.33港元,募资最多1.32亿港元(不包括超额配售)。招股期截至7月2日,预期7月9日挂牌上市。

大华继显为其独家保荐人。喆丽YesAsia是次IPO引入2名基石投资者,认购4,500万港元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0628/2021062800028_c.pdf

5.优趣汇 (02177.HK),预计7月12日上市

优趣汇,来自上海的品牌电子商务零售及批发解决方案提供商,是次IPO拟发售3,069.06万股,每股招股价介于11.86港元至15.35港元,募资最多4.71亿港元(不包括超额配售)。招股期截至7月5日,预期7月12日挂牌上市。

中金公司为其独家保荐人。优趣汇是次IPO引入3名基石投资者,合共认购1191万美元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0628/2021062800010_c.pdf

6.领悦服务 (02165.HK),预计7月12日上市

领悦服务,来自四川成都、扎根于四川省并在西部地区占据稳固地位的知名物业管理公司,是次IPO拟发售7,000万股,每股招股价介于3.75港元至4.55港元,募资最多3.19亿港元(不包括超额配售)。招股期截至7月5日,预期7月12日挂牌上市。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0629/2021062900046_c.pdf

7.德信服务 (02215.HK),预计7月15日上市

德信服务,来自浙江杭州的综合物业管理服务公司,是次IPO拟发售2.50亿股,每股招股价介于2.66港元至3.44港元,募资最多8.60亿港元(不包括超额配售)。招股期截至7月8日,预期7月15日挂牌上市。

建银国际为其独家保荐人。德信服务是次IPO引入3名基石投资者,合共认购1.158亿港元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0629/2021062900044_c.pdf

8.康桥悦生活 (02205.HK),预计7月16日上市

康桥悦生活,来自河南郑州、全国知名的综合物业管理服务公司,是次IPO拟发售约1.75亿股,每股招股价介于2.78港元至3.88港元,募资最多6.79亿港元(不包括超额配售)。招股期截至7月9日,预期7月16日挂牌上市。

建银国际为其独家保荐人。康桥悦生活是次IPO引入3名基石投资者,合共认购介于2.17亿至2.56亿港元之间。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0629/2021062900194_c.pdf

9.康圣环球 (09960.HK),预计7月16日上市

康圣环球,来自湖北武汉、中国首家及领先的独立临床特检服务提供商,是次IPO拟发售2.26405亿股,每股招股价介于8.60港元至9.78港元,募资最多22.14亿港元(不包括超额配售)。招股期截至7月7日,预期7月16日挂牌上市。

高盛、中金公司、瑞信为其联席保荐人。康圣环球是次IPO引入7名基石投资者,合共认购1.4亿美元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0629/2021062900038_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

香港 IPO中介机构排行榜 (过去24个月:2019年6月-2021年5月)

Post Views:

1,069