2021年6月30日,来自浙江杭州、分拆自顺丰控股 (002352.SZ) 的第三方实时配送服务平台 杭州顺丰同城实业股份有限公司 HANGZHOU SF INTRA-CITY INDUSTRIAL CO., LTD. (简称”顺丰同城实业 https://www1.hkexnews.hk/app/sehk/2021/103620/documents/sehk21063002711_c.pdf

顺丰同城实业 ,来自浙江杭州,最初为顺丰控股旗下的一个独立业务部门,于2019年起独立出来公司化运作。根据艾瑞报告的资料,按截至2021年3月31日止12个月的订单量计, 顺丰同城实业 已快速成长为中国规模最大的独立的第三方实时配送服务平台,

公司在实时配送服务行业已实现全场景的覆盖,涵盖餐饮外卖、同城零售、近场电商及近场服务。

截至2021年5月31日,顺丰同城实业

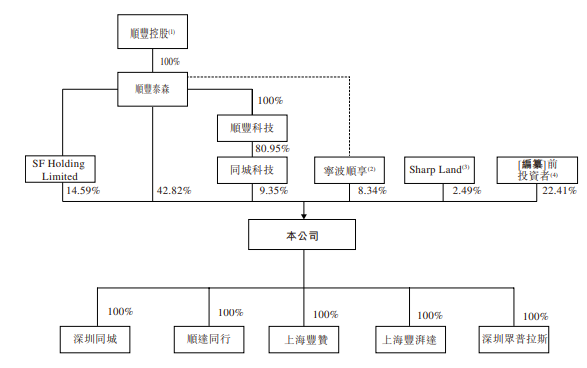

招股书显示,顺丰同城实业 控股股东为王卫 先生,其通过所持有的明德控股 (持有约99.9\%的股权) 从而持有 顺丰控股 (002352.SZ) 约59.3\%的股权。

顺丰控股 (002352.SZ) 的全资子公司顺丰泰森 有权行使约75.10\%的表决权,其中,顺丰泰森(i)直接持股约42.82\%(ii)通过 SF Holding Limited间接持有约14.59\%的股权、通过同城科技间接控制9.35\% (iii)根据顺丰泰森与员工持股平台 宁波顺享订立的表决权委托协议,获宁波顺享委托行使宁波顺享持有的约8.34\%股份所附的表决权。

其他的投资者 包括:天津喜玛拉雅投资旗下的黄山赛富、腾元投资、道同长菁;Eric Li先生的Shining Star、Duckling Fund;刘永好的新希望亚太投资;中信资本天津的北京信润恒;联想的意动、国科君联;挚信信明、TB Bullet;兴业银行 (601166.SH) 旗下的嘉兴丰荣; 高盛旗下的 Asia Strategic II 、、 Stonebridge 2020; 红土岳川 、 金丰博润 ; BAIGmbH 、 BAI HK ; 顺丰控股集团的雇员持股平台 盈和丰瑞 、 天沃康众 、 盈仓丰驰; GreenJuice II, 上海盛业, Nation Sky 。

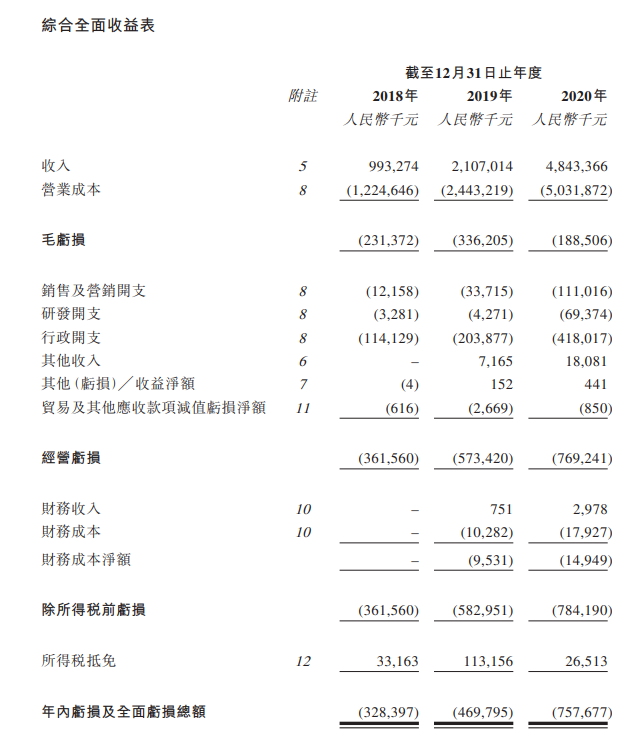

招股书显示,在过去的2018年、2019年、2020年三个财政年度,顺丰同城实业 净亏损 分别为3.28亿、4.70 亿和 7.58 亿元人民币 。

顺丰同城实业 是次IPO的中介团队主要有: 中金公司、美林 为其联席保荐人; 普华永道 为其审计师; 嘉源、高伟绅 分别为其公司中国律师、公司香港律师; 天元、史密夫斐尔 分别为其券商中国律师、券商香港律师 ; 艾瑞咨询 为其独立行业顾问。 版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。 更多香港IPO上市资讯:www.ryanbencapital.com

Post Views:

244

文章导航