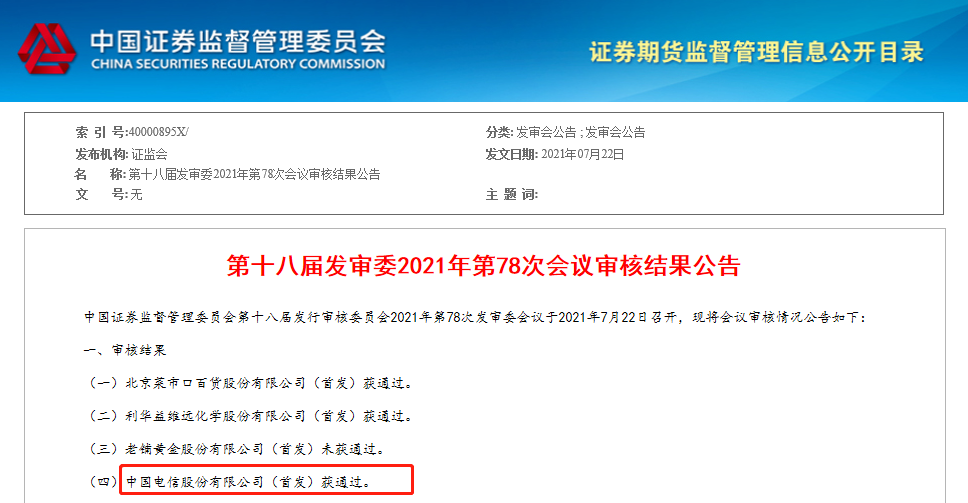

7月22日,证监会公告显示,中国电信(00728.HK)A股首发上市申请获中国证监会发审委审核通过。若随后在A股市场发行成功,中国电信将成为继中国联通(600050.SH,00762.HK)之后,三大运营商中第二家“A+H”股上市的企业。

中国电信招股书显示,是次发行A股数量不超过120.93亿股(不超过发行后已发行总股本的13\%,超额配售选择权行使前),另外还可授权主承销商本次发行A股股数15\%的超额配售选择权。预计募资544亿元(人民币,下同),所募资金将用于5G产业互联网建设项目、云网融合新型信息基础设施项目及科技创新研发项目。

招股书显示,于2020财年,公司营业收入3899.39亿元,净利润210.89亿元。

中国电信是次A股IPO的主要中介机构为:中金公司、中信建投为其联席保荐机构,海问为其发行人律师,金杜为其保荐机构律师,德勤为其审计师,北京中企华资产为其资产评估机构。

中国电信,于 2002年11月15日在港交所挂牌上市。截至午间收市,报3.14港元,目前总市值为2541.28亿港元

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。