金茂服务(00816.HK),于今日(2月25日)起至下周三(3月2日)招股,预计3月10日在港交所挂牌上市。 中金公司、汇丰为其联席保荐人。

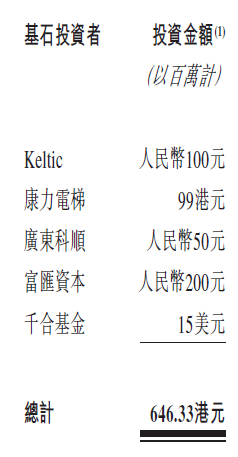

金茂服务,计划发售1.014115亿股,其中90\%为国际发售、10\%为公开发售,另有15\%超额配售权。每股招股价介于7.52港元至8.14港元,最多募资约 8.25亿港元。

假设每股发售价7.83港元(按发售价中位数),超额配股权未行使,金茂服务预计上市总开支约6520万港元,其中包括1.9\%的包销佣金、0.5\%的酌情奖励费、港交所上市费、证监会交易征费、财务汇报局交易征费及联交所交易费、法律及其他专业费用、印刷及与全球发售有关的所有其他费用。

金茂服务是次IPO募资所得,将主要用于:约55\%将用于有选择地物色与从事物业管理、城市运营服务及╱或社区运营的公司的战略投资及收购机会,并用于扩大公司业务规模;22\%用于升级智慧管理服务系统及公司智慧社区及智慧城市解决方案的发展;13\%用于进一步开发公司的社区增值服务;10\%用于营运资金及一般企业用途。

金茂服务是次IPO,中金公司、汇丰为其联席保荐人,其他包销商包括农银国际、建银国际、中信里昂、招银国际、安信国际、华融国际、华泰国际、利弗莫尔证券、申万宏源。

金茂服务,成立逾25年,专注于在中国提供物业管理服务,是中国增长迅速并领先的高端物业管理及城市运营服务提供商。根据中指研究院的数据,公司为中国增长最快速的高端住宅物业组合之一,按服务范围、服务标准、服务收费三个维度的多项指标计,公司是行业领先的公司。

金茂服务全球发售招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2022/0225/2022022500026_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。