2022年5月31日,来自北京的眼科医疗器械提供商高视医疗科技有限公司Gaush Meditech Ltd(以下简称”高视医疗“) 再次向港交所递交招股书,拟在香港主板挂牌上市。这是继其于2021年11月28日递表失效后的再一次申请。

高视医疗招股书链接:

https://www1.hkexnews.hk/app/sehk/2022/104504/documents/sehk22053102227_c.pdf

高视医疗,成立于1998年,作为一家全面的眼科医疗器械提供商,产品组合涵盖七个诊断、治疗或手术会用到眼科医疗器械的眼科亚专科(眼底病、白内障、屈光不正、青光眼、眼表疾病、视光、儿童眼科),的产品组合包括129项产品。

截至最后实际可行日期,高视医疗已与19家全球品牌伙伴合作(其中17家已订立独家合作协议,包括Heidelberg、Schwind、Optos等)。

高视医疗,已为中国逾4,000家最终客户(包括逾1,000家三级医院)提供全面的眼科医疗器械解决方案(包括眼科诊断设备、手术及治疗设备及耗材、售后技术服务)。

根据弗若斯特沙利文的数据,以2021年的收入计,高视医疗在中国所有眼科医疗诊断器械供货商中排名第一,市场份额约18.2\%;在中国所有眼科治疗器械供货商中排行第三,市场份额约6.8\%。

高视医疗的收入来自销售眼科医疗设备、耗材、提供技术服务和其他等。

其他董事或管理层:张建军、赵新礼、高金塔、高峰、王成、武慧、吕鸽昌、刘新伟、Mark Lansu、Hendrik Ligt、Rik Renssen、Alexey Simonov分别持股4.22\%、1.97\%、1.63\%、1.09\%、0.87\%、0.78\%、0.68\%、0.42\%、0.01\%、0.01\%、0.01\%、0.002\%,合计持股11.70\%;

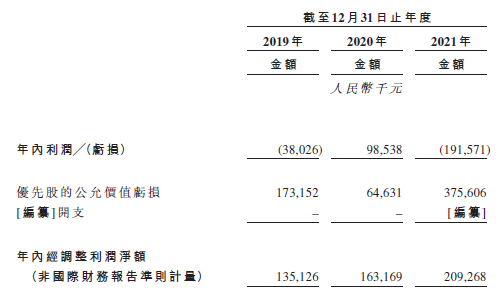

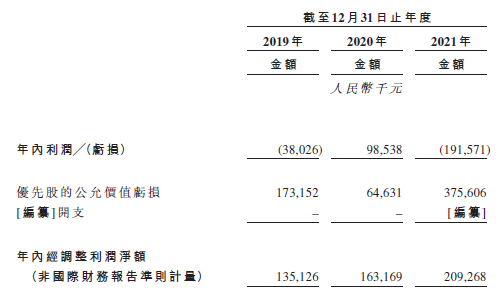

招股书显示,在过去的2019年、2020年和2021年三个财政年度,高视医疗的收入分别为 11.07亿、9.62亿和 12.98亿元人民币,相应的净利润分别为 -3,802.6万、9,853.8万和 -19,157.1万元人民币;相应的经调整净利润分别为1.35亿、1.63亿和2.09亿元人民币。

高视医疗是次IPO的中介团队主要有:摩根士丹利、海通国际为其联席保荐人;安永为其审计师;通商、天元(香港)、美迈斯分别为其公司中国律师、公司香港律师、公司美国律师;竞天公诚、苏利文·克伦威尔分别为其券商中国律师、券商香港及美国律师;弗若斯特沙利文为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

眼科高端器械公司「微清医疗」,完成C轮数千万融资

眼科上市公司,收购「牙科」,未来计划分拆上市

香港 IPO中介机构排行榜 (过去24个月:2020年5月至2022年4月)

Post Views:

608