百奥赛图-B(02315.HK),于今日(8月15日)起至下周三(8月24日)招股,预计9月1日在港交所挂牌上市。

百奥赛图,计划发售2175.85万股H股,其中90\%为国际发售、10\%为公开发售,另有15\%超额配股权。每股发售价25.22港元,每手500股,最多募资5.49亿港元。

假设每股发售价25.22港元,超额配股权未行使,百奥赛图预计上市总开支约6680万港元,包括3.5\%的包销佣金、1\%的酌情奖金、其他包括联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支。

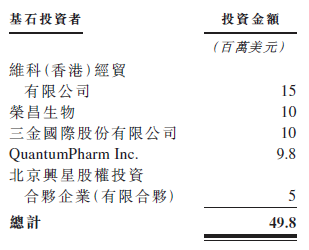

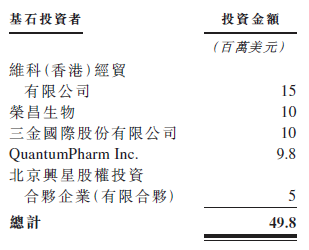

百奥赛图是次IPO引入5名基石投资者,合共认购4980万美元的发售股份,其中维科控股、荣昌生物(09995.HK,688331.SH)、桂林三金(002275.SZ)、晶泰科技控股公司QuantumPharm Inc.、北京兴星分别认购1500万、1000万、1000万、980万、500万美元发售股份。

百奥赛图是次IPO募资所得:约70\%拟用于为公司核心产品的进一步临床研发提供资金;约15\%拟用于根据公司的千鼠万抗计划为抗体药物发现及开发提供资金;约10\%拟用于公司其他管线产品的临床前及临床开发;约5\%将用作营运资金及其他一般公司用途。

百奥赛图是次IPO,高盛、中金公司为其联席保荐人,其他包销商包括招银国际、中信里昂、交银国际、富途证券、华盛资本、海通国际。

招股书显示,百奥赛图在上市后的股东架构中,沈月雷博士及倪健博士夫妇,分别持有6.7\%、7.3\%的股份;沈月雷博士控制的四个雇员激励平台百奥常青、百奥常盛、祐和常青、祐和常盛分别持股7.3\%、4.7\%、1.2\%、3.2\%;上述股东为一致行动人,合计持有约27.8\%的股份。

国投上海,持股10.6\%;星赫,持股6.6\%;招银成长柒号,持股5.7\%;百奥维达,持股5.1\%;招银成长拾玖号,持股4.8\%;国投深圳,持股4.8\%;国寿成达,持股3.6\%;上海百富,持股3.1\%;国投宁波,持股3.0\%;国寿疌泉,持股2.3\%;人保健康基金,持股2.3\%;本草资本,持股2.3\%;朱明臣先生,持股1.9\%;Cowin China,持股1.7\%;招银朗曜,持股1.6\%;LBC,持股1.2\%;CPE-CbioMice,持股1.2\%;Octagon,持股1.0\%;招银资本,持股0.8\%;原点正则贰号,持股0.7\%;珠海成长,持股0.6\%;同创国盛,持股0.5\%;招银共赢,持股0.3\%;义乌神元,持股0.3\%;苇渡阿尔法,持股0.3\%;CTW,持股0.2\%;OrbiMed,持股0.2\%;其他参与全球发售的H股股东持股5.5\%。

百奥赛图,成立于2009年,作为临床阶段生物技术及临床前研究服务创收公司,以专有基因编辑技术、转基因小鼠平台、综合动物病患模型及体内抗体发现平台为依托,核心产品主要开发用于晚期实体瘤、胰腺癌、程序性细胞死亡蛋白1(PD-1)难治性黑色素瘤、肝细胞癌(HCC)及非小细胞肺癌(NSCLC)。截至最后可行日期,百奥赛图设计并建立12项候选药物的精选抗体药产品管线,其中包括五项临床阶段候选药物、七项临床前阶段候选药物。

https://www1.hkexnews.hk/listedco/listconews/sehk/2022/0819/2022081900022_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

百奥赛图,通过港交所聆讯,即将香港IPO上市

中国证监会,就「百奥赛图」等境外上市出具反馈意见

百奥赛图,再次递交招股书,拟香港IPO上市

香港 IPO中介机构排行榜 (过去24个月:2020年8月至2022年7月)

Post Views:

380