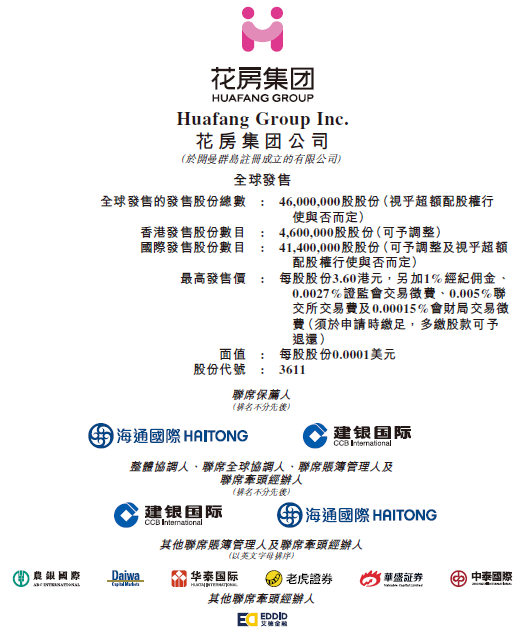

花房集团(03611.HK),于今日(11月30日)起至下周一(12月5日)招股,预计12月12日在港交所挂牌上市。

假设每股发售价3.20港元(招股价范围中位数),超额配股权未行使,花房集团预计上市总开支约5640万港元,包括2.5\%的包销佣金、1.5\%的酌情奖金、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支。

花房集团是次IPO募资所得:约25.0\%将用于在未来三年内通过采取措施进一步多元化及丰富集团的产品、内容及服务;约35.0\%将用于实施集团的市场推广计划,以通过采取措施于中国及海外扩大用户群及推广品牌;约20.0\%将用于选择性收购或投资与集团业务互补及符合集团的企业理念及增长策略的产品、服务及业务;约10.0\%将用于通过采取措施增强集团的研发及技术能力以及升级集团的信息技术基础设施;约10.0\%将用作营运资金及一般企业用途。

花房集团是次IPO,海通国际、建银国际为其联席保荐人,其他包销商包括农银国际、大和资本、艾德证券、华泰国际、老虎证券、华盛资本、中泰国际。

招股书显示,花房集团在上市后的股东架构中,周鸿祎先生通过以其拥有多数股权的数家实体控制的Pepper Blossom Limited,持股36.46\%;宋城演艺(300144.SZ)通过Global Bacchus Limited,持股35.35\%;员工持股平台花房飞腾持股5.96\%;致润一号、致润二号持股4.18\%;北京文化中心通过思明骏程持股3.67\%;张发通过JY Infinitas Limited持股2.75\%;上海佐三持股2.51\%;金华萱策持股1.67\%;芒果文创持股1.47\%;金华端萱持股0.66\%;上海骅伟持股0.37\%;三千世界持股0.18\%;宁波花椒持股0.17\%。其他公众股东持股4.60\%。

花房集团招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2022/1130/2022113000012_c.pdf

香港 IPO中介机构排行榜 (过去24个月:2020年11月至2022年10月)