2023年1月30日,来自北京的美中嘉和医学技术发展集团股份有限公司CONCORD HEALTHCARE GROUP CO., LTD.(下称“美中嘉和”)再次向港交所递交招股书,拟在香港主板挂牌上市。这是继其于2022年5月31日递表失效后的再一次申请。

美中嘉和,曾于2016年1月25日在新三板挂牌,代码为835660.OC,后于2018年2 月22日终止挂牌。

https://www1.hkexnews.hk/app/sehk/2023/105122/documents/sehk23013000913_c.pdf

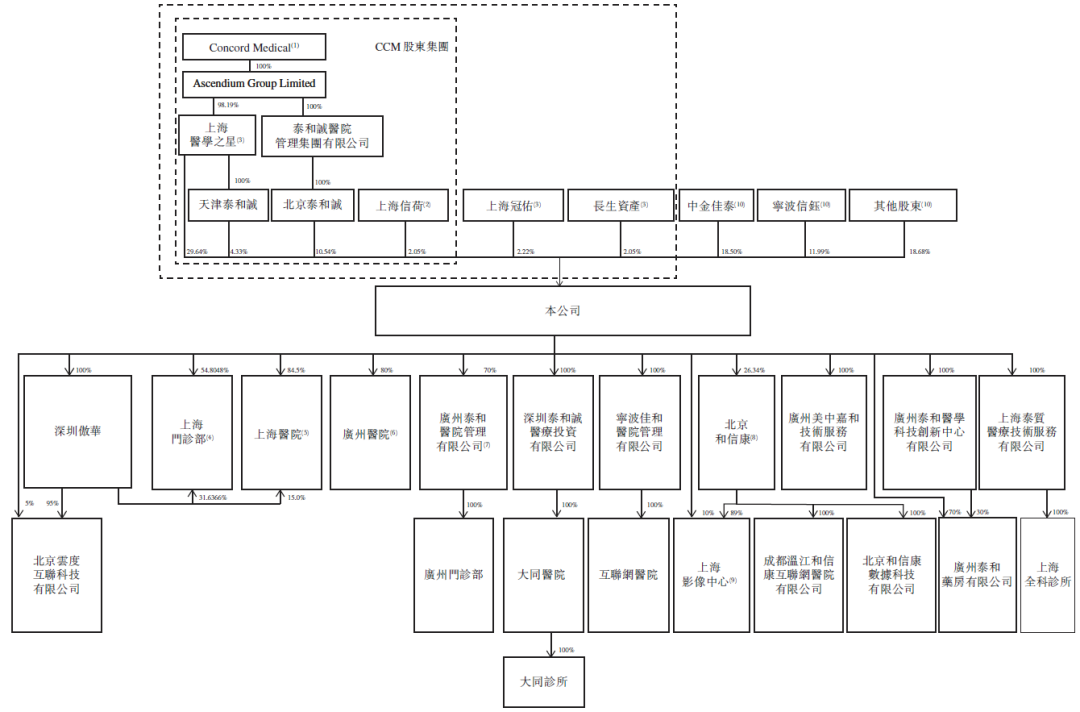

美中嘉和,于2008年由泰和诚医疗(Concord Medical,CCM.US)成立,作为中国领先的肿瘤医疗整体解决方案平台,以先进肿瘤诊疗技术的研究及应用为特色,为拥有多间质子治疗舱的少数中国民营医疗机构之一。公司凭借多位多学科诊疗(MDT)专科医生及以精准放疗为特色的诊疗能力,为肿瘤患者提供整个护理过程中的全方位肿瘤医疗服务,并为企业客户网络(主要是医院)提供肿瘤相关整合服务,主要包括医疗解决方案、管理及技术支持、经营租赁。

根据弗若斯特沙利文报告,截至2021年12月31日:

-

按中国的自营或托管肿瘤医疗机构的数目计,美中嘉和于中国民营肿瘤医疗集团中排名第二;

-

按2021年中国的肿瘤治疗赋能服务的收入计,美中嘉和排名第一;

-

按自有或托管放疗设备单位的数目计,美中嘉和排名第二;

-

美中嘉和亦为制定中国放射治疗多项国家行业标准的主要制定者中唯一一家民营医疗机构。

截至最后实际可行日期,美中嘉和于中国拥有七家自有医疗机构,包括2家肿瘤医院(广州泰和肿瘤医院、大同美中嘉和肿瘤医院)、3家诊所/门诊部(广州泰和医疗门诊部、上海美中嘉和肿瘤门诊部、上海美中嘉和云影全科诊所)「公司自2022年7月起终止经营大同美中嘉和中医诊所」、1家影像诊断中心(上海美中嘉和医学影像诊断中心)、1家互联网医院(银川美中嘉和互联网医院有限公司),此外还有1家在建自营肿瘤医院。

于2022年前九个月,美中嘉和网络业务服务的企业客户达66家。截至2022年9月30日,公司以云平台服务、管理及技术支持以及经营租赁赋能17家合作医院。

于2022年前十一个月,公司医疗机构的门诊就诊人次及住院就诊人次达57,388人次及2,767人次。

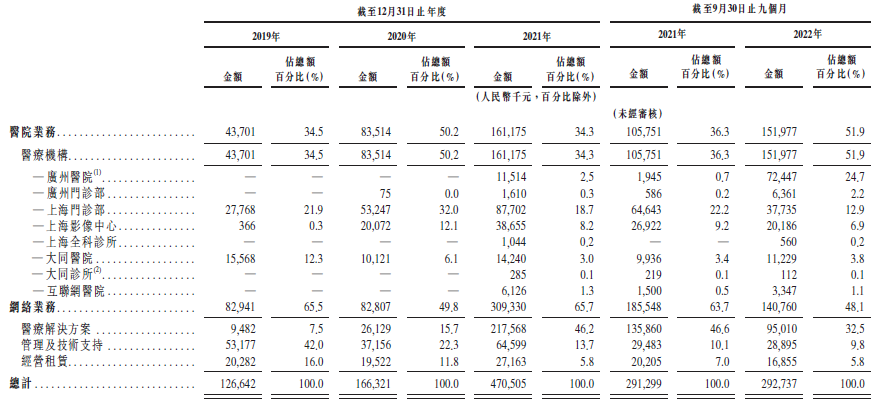

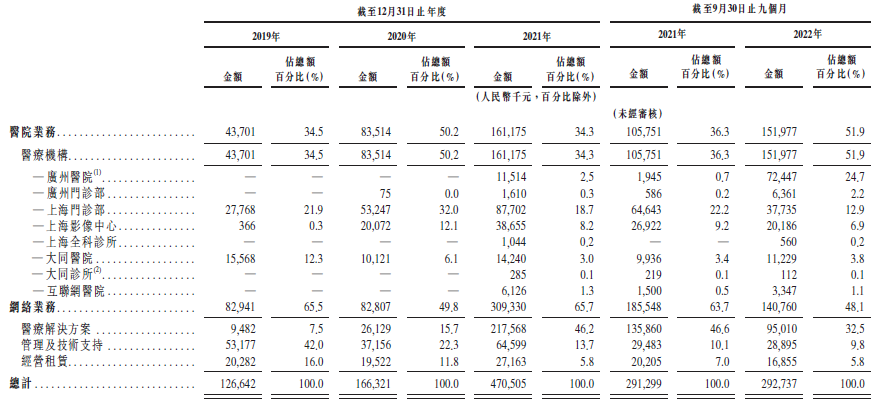

美中嘉和的收入来自医院业务、网络业务。医院业务收入指来自自营医疗机构的收入,网络业务指来自医疗解决方案、管理及技术支持以及经营租赁的收入。

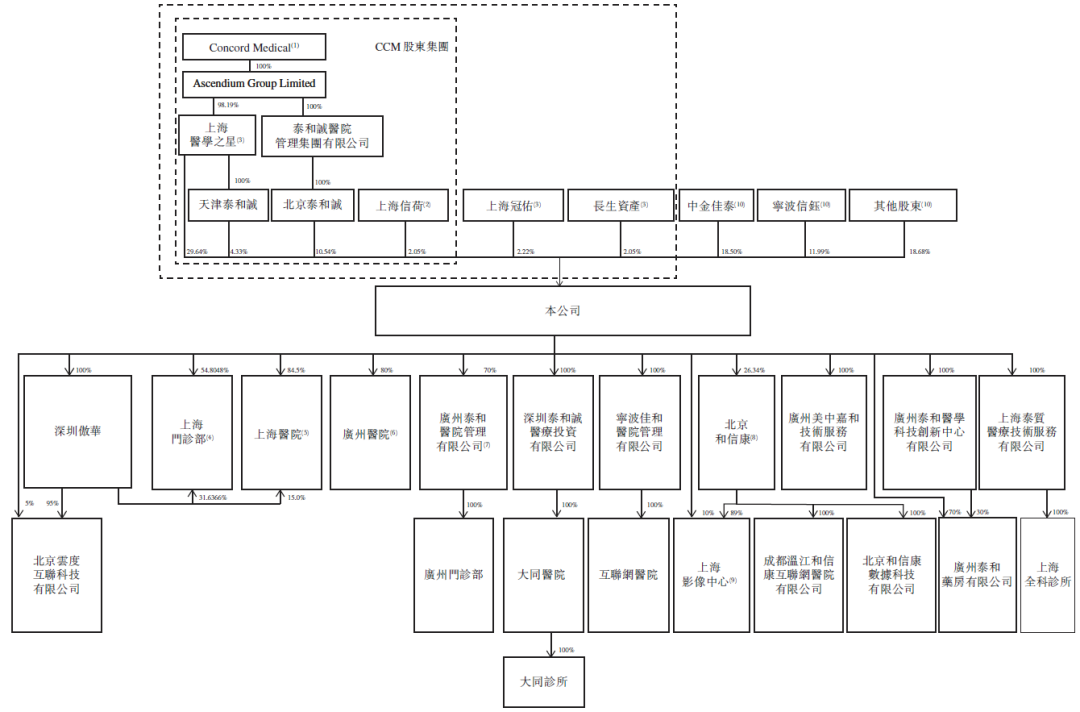

上海医学之星,持股29.64\%;

北京泰和诚,持股10.54\%;

天津泰和诚,持股4.33\%;

上海信荷,持股2.05\%;

通过投票委托安排可行使投票权:

上海冠佑,持股2.22\%;

长生资产,持股2.05\%;

杨博士最终控制上述股东合计50.83\%的投票权,为控股股东。

其他股东包括:

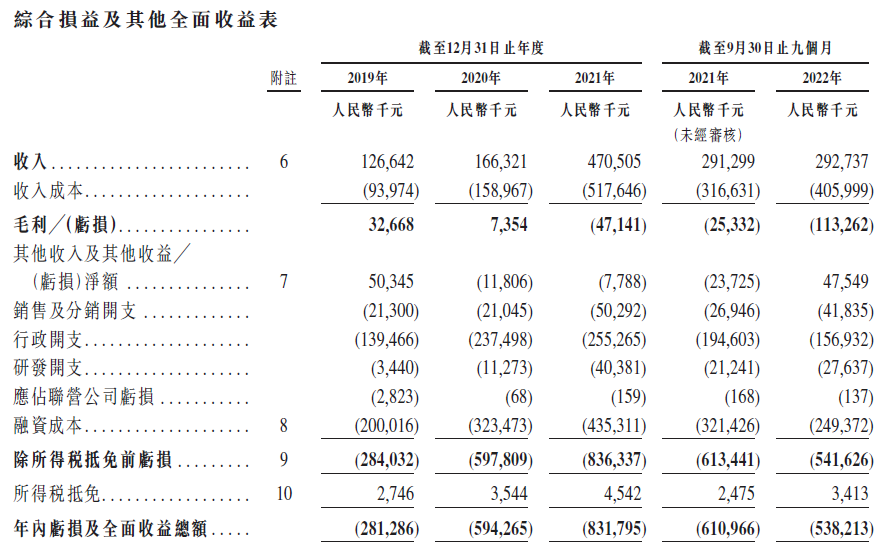

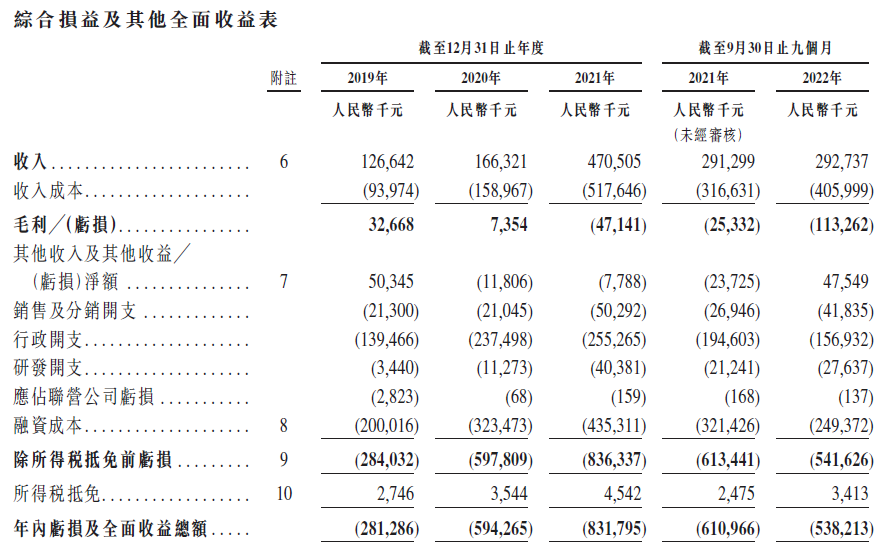

财务数据显示,在过去的2019年、2020年、2021年三个财政年度和2022年前九个月,美中嘉和的营业收入分别为 1.27亿 、1.66亿、 4.71亿和2.93亿元人民币,相应的净亏损分别为 2.81亿 、5.94亿、8.32亿和5.38亿元人民币;相应的经调整净亏损分别为0.92亿 、3.22亿、4.88亿和3.72亿元人民币。

美中嘉和是次IPO的的中介团队主要有:中金公司、海通国际为其联席保荐人;立信德豪为其审计师;通商为其公司中国律师;周俊轩(通商联营)、威尔逊‧桑西尼为其公司香港律师;竞天公诚、盛德分别为其券商中国律师、券商香港律师;亚太评估为其资产评估师;弗若斯特沙利文为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

美中嘉和,拟香港H股IPO上市,已在中国证监会递交申请

香港 IPO中介机构排行榜 (过去两年:2021年&2022年)

2022年香港IPO市场:上市90家,募资1046亿,破发59\%,退市64家

Post Views:

600