来源:信报财经等

彭博报道指出,因应去年亚洲区内交易量大减,华尔街大行亚洲(日本除外)顶级银行家遭遇2008年金融海啸以来最差的薪酬待遇。

一份来自服务亚洲地区的金融猎头公司ExecutiveAccess的数据显示,美国各大投资银行的薪酬均出现了不同程度的下滑,下滑幅度至少为35\%。

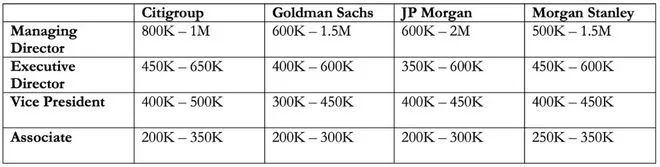

报道引述知情人士称,高盛、摩根士丹利、美国银行等亚洲区投行家的待遇如下:

董事总经理(MD)级别员工,总薪酬平均减少40\%至50\%,个别跌幅更达60\%至70\%,甚至跌出奖金池。

高级董事总经理的薪酬,降到80万至150万美元,

初级董事总经理的薪酬,降到60万至100万美元。

业绩欠佳的董事总经理,薪酬劲减60\%至70\%,而且很多人不获发年终奖金。

表现卓越的银行家,去年总薪酬削减两成或以下,少数人仍收取200万美元左右。

董事级别员工,薪酬40万至60万美元,平均降幅约30\%,

副总裁级别人员,影响相对较小,平均薪酬降幅约10\%至15\%。

知情人士说,这些数字反映了华尔街主要公司在亚洲的普遍趋势。某些产品团队和国家的薪酬可能有所不同。

过去几年华尔街投行不断招兵买马,让员工人数大增,考虑到通胀因素,目前开始着力控制成本。虽然亚洲是华尔街大行过往多年来最大的增长市场,惟裁员消息频出,迭加奖金缩水,员工人数预计会进一步下降。

市场消息透露,随着交易活动可望在今年下半年反弹,一些银行希望缩小银行家之间的薪资差距,而不是裁员,却不排除今年仍然会出现裁员潮。

去年中国内地企业在境外出售股票的交易暴跌至金融海啸以来最低,大量专注于内地市场的投资银行家被裁减,包括去年11月传出瑞信裁撤中国投资银行团队约三分一人员及研究部门近半员工;高盛、摩根士丹利及巴克莱等银行都有进行裁员计划。

然而,并不是所有人的工资都大幅下降。知情人士说,澳大利亚和韩国的团队以及清洁能源、并购领域的团队表现更好。由于预计交易数量将出现反弹,各银行也热衷于留住业绩优秀的新员工。例如,花旗集团最近就将初级投行员工的薪酬提高了15\%。

高盛,据报昨开始裁员,投行部门幅度最大,今年或减40\%奖金

香港 IPO中介机构排行榜 (过去两年:2021年&2022年)

2022年香港IPO市场:上市90家,募资1046亿,破发59\%,退市64家